Attica Bank: Ισχυρή ανάπτυξη το α' τρίμηνο 2024 με αυξανόμενη λειτουργική κερδοφορία

Δυναμικό ξεκίνημα έκανε το 2024 η Attica Bank, παρουσιάζοντας για 5ο συνεχόμενο τρίμηνο λειτουργική οργανική κερδοφορία. Η ανάπτυξη των εργασιών που πέτυχε το 2023 συνεχίζεται με ακόμη ένα τρίμηνο θετικής πιστωτικής επέκτασης και ανάπτυξης και το 2024.

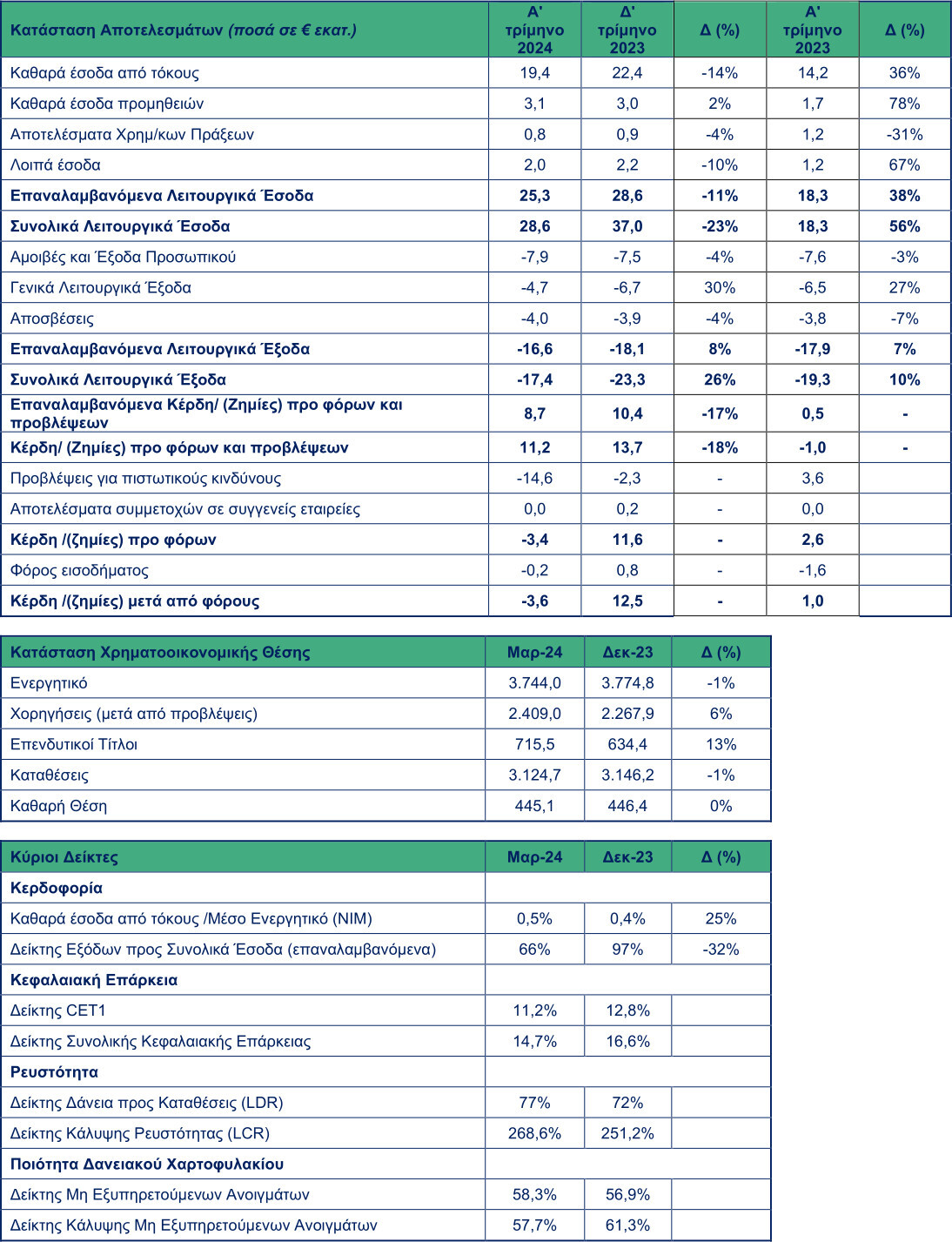

Η Τράπεζα παρουσίασε σημαντική βελτίωση σε όλες τις λειτουργικές γραμμές των οργανικών μεγεθών του Ομίλου, με επαναλαμβανόμενα λειτουργικά κέρδη (προ προβλέψεων) ύψους €8,7 εκατ. για το α΄ τρίμηνο του 2024, έναντι κερδών €0,5 εκατ. την αντίστοιχη περίοδο του 2023 κυρίως λόγω της αύξησης του επιτοκιακού εσόδου και της συνεχιζόμενης μείωσης της βάσης κόστους στο πλαίσιο υλοποίησης του Επιχειρηματικού Σχεδίου της.

Κύριες Χρηματοοικονομικές Εξελίξεις

- Επαναλαμβανόμενα Λειτουργικά Κέρδη (προ προβλέψεων) ύψους €8,7 εκατ. για το α’ τρίμηνο του 2024, έναντι κέρδους ύψους €0,5 εκατ. την αντίστοιχη συγκριτική περίοδο.

- Αξιοσημείωτη αύξηση κατά 38% στα επαναλαμβανόμενα λειτουργικά έσοδα του Ομίλου σε ετήσια βάση, ύψους €25,3 εκατ. έναντι €18,3 εκατ. την αντίστοιχη συγκριτική περίοδο.

- Το επίπεδο των καθαρών εσόδων από τόκους κατέγραψε σε ετήσια βάση σημαντική βελτίωση κατά 36,3%. Βασικοί συντελεστές στην μεταβολή αυτή αποτέλεσαν οι ισχυρές νέες εκταμιεύσεις με παράλληλη διακράτηση των αποπληρωμών, καθώς και η αύξηση του επιτοκιακού εσόδου από δάνεια και απαιτήσεις, συνέπεια των αυξήσεων των επιτοκίων δανείων κυμαινόμενου επιτοκίου.

- Τα καθαρά έσοδα από προμήθειες διαμορφώθηκαν σε €3,1 εκατ. εμφανίζοντας αύξηση 78% σε ετήσια βάση και κατά 2% σε τριμηνιαία βάση, οδηγούμενα κυρίως από την αυξανόμενη παραγωγή και την έκδοση εγγυητικών επιστολών.

- Τα επαναλαμβανόμενα γενικά λειτουργικά έξοδα παρουσίασαν μείωση κατά 7% σε ετήσια βάση, ως αποτέλεσμα των συνεχιζόμενων πρωτοβουλιών της Διοίκησης για μείωση του λειτουργικού κόστους και βέλτιστης αξιοποίησης των ίδιων πόρων της Τράπεζας.

- Οι συνολικές καταθέσεις του Ομίλου ενισχύθηκαν κατά 5% ετησίως και ανήλθαν στα επίπεδα των €3,1 δισ. Ισχυρό προφίλ ρευστότητας με δείκτη κάλυψης ρευστότητας (LCR) στο 268,6% τον Μάρτιο του 2024.

- Καθαρή Πιστωτική Επέκταση ύψους €171 εκατ. για το α’ τρίμηνο του έτους.

- O δείκτης CET1 περιορίστηκε σε 10,8%, λόγω της αρνητικής επίδρασης από τις μεταβατικές διατάξεις του IFRS 9 και της ισχυρής πιστωτικής επέκτασης που σημειώθηκε και κατά το α’ τρίμηνο του έτους.

- Νέες Εκταμιεύσεις ύψους €295 εκατ. για το α΄ τρίμηνο του 2024. Οι νέες εκταμιεύσεις συνέχισαν να παρουσιάζουν αξιοσημείωτη επίδοση αντίστοιχη του τελευταίου τριμήνου του έτους. Οι νέες εκταμιεύσεις που αφορούν την επιχειρηματική τραπεζική ανήλθαν σε €283 εκατ. ενώ αυτές που αφορούν τη λιανική τραπεζική σε €12 εκατ.

- Τα Μη Εξυπηρετούμενα Ανοίγματα (ΜΕΑ) του Ομίλου παρουσίασαν αύξηση κατά 12% σε σχέση με το προηγούμενο τρίμηνο, λόγω της μεταφοράς σε stage 3 χορηγήσεων του legacy χαρτοφυλακίου της Τράπεζας στο πλαίσιο προετοιμασίας της Τράπεζας για την οριστική εξυγίανση του ισολογισμού της. Εξαιρουμένων των χορηγήσεων του legacy χαρτοφυλακίου, ο δείκτης ΜΕΑ διαμορφώθηκε στο 54,2%, μειωμένος κατά 270 μονάδες βάσης σε τριμηνιαία βάση και κατά 11,6 ποσοστιαίες μονάδες σε ετήσια βάση. Σημειώνεται ότι τα ποσοστά αθέτησης στη νέα παραγωγή για δάνεια που εκταμιεύθηκαν από το 2021, είναι μικρότερα από 1%.

Κύρια Χρηματοοικονομικά Στοιχεία

Τα αποτελέσματα είναι πλήρως ευθυγραμμισμένα με τους στόχους και τη στρατηγική της Διοίκησης της Τράπεζας και θέτουν τις βάσεις για την δυναμική ανάπτυξη της Attica Bank στην τραπεζική αγορά και την επίτευξη των στόχων του έτους. Η Attica Bank συνέχισε να βελτιώνει όλους τους βασικούς χρηματοοικονομικούς δείκτες, με έμφαση στη λειτουργική κερδοφορία μέσω της διαφοροποίησης των πηγών εσόδων, του εξορθολογισμού του λειτουργικού κόστους και της προσεκτικής διαχείρισης του πιστωτικού κινδύνου.

Η Τράπεζα κατέγραψε αξιοσημείωτη αύξηση στα επαναλαμβανόμενα λειτουργικά έσοδα σε ετήσια βάση κατά 38%, τα οποία ανήλθαν σε €25,3 εκατ. έναντι €18,3 εκατ. την αντίστοιχη συγκριτική περίοδο, ενισχυμένα κυρίως από το ευνοϊκό περιβάλλον επιτοκίων, καθώς και από την αξιοσημείωτη πιστωτική επέκταση κατά τη διάρκεια και του πρώτου τριμήνου του 2024 επιβεβαιώνοντας τη δυναμική και την επανατοποθέτηση της Τράπεζας στην αγορά.

Τα καθαρά επαναλαμβανόμενα έσοδα σε ετήσια βάση αντίστοιχα βελτιώθηκαν κατά 36,3%, αποτέλεσμα των νέων εκταμιεύσεων καθώς και της αύξησης του επιτοκιακού εσόδου από δάνεια και απαιτήσεις κατά πελατών. Η αύξηση αντισταθμίστηκε από το σημαντικά υψηλότερο κόστος χρηματοδότησης των εργασιών της Τράπεζας σε σχέση με τη συγκριτική περίοδο του 2023, ως αποτέλεσμα της προσαρμογής των προϊόντων καταθέσεων στα νέα επιτόκια της αγοράς. Αντίστοιχα, τα καθαρά έσοδα από προμήθειες διαμορφώθηκαν σε €3,1 εκατ., σημειώνοντας αύξηση κατά 78% σε ετήσια βάση, οδηγούμενα κυρίως από τη μεγαλύτερη παραγωγή, τη διεύρυνση εργασιών και την έμφαση στην έκδοση εγγυητικών επιστολών. Τα επαναλαμβανόμενα γενικά λειτουργικά έξοδα παρουσίασαν μείωση κατά 7% σε ετήσια βάση, καθώς η Διοίκηση παραμένει προσηλωμένη στη διακράτηση και μείωση του λειτουργικού κόστους και τη βέλτιστη αξιοποίηση των ιδίων πόρων της Τράπεζας.

Οι χορηγήσεις προ προβλέψεων ανήλθαν σε €3,63 δισ. την εξεταζόμενη περίοδο, ενώ οι νέες εκταμιεύσεις επιταχύνθηκαν και κατά το α΄ τρίμηνο του 2024 και ανήλθαν σε €295 εκατ., από τα οποία τα €283 εκατ. αφορούν την επιχειρηματική τραπεζική και τα €12 εκατ. τη λιανική τραπεζική. Η καθαρή πιστωτική επέκταση προήλθε κυρίως από τις χορηγήσεις σε επιχειρήσεις που εστιάζει η Τράπεζα στο πλαίσιο υλοποίησης του Επιχειρηματικού της Σχεδίου και διαμορφώθηκε σε €171 εκατ., σημειώνοντας καλύτερο ρυθμό ανάπτυξης σε σχέση με το σύνολο της αγοράς, που παρουσίασε πιστωτική επέκταση κατά €156 εκατ. την ίδια χρονική περίοδο. Το ποσοστό των νέων εκταμιεύσεων οι οποίες αφορούν μικρομεσαίες επιχειρήσεις ανήλθε σε €97 εκατ., που αντιστοιχεί στο 33% των νέων χορηγήσεων. Στόχος της Τράπεζας είναι να συνεχίσει να δίνει έμφαση στην παραδοσιακή ελληνική μικρομεσαία επιχείρηση, αυξάνοντας σταδιακά το ποσοστό εσόδων από αυτή την κατηγορία πελατών, εμπλουτίζοντας παράλληλα τα διαθέσιμα προϊόντα.

Η Attica Bank διατηρεί επαρκή ρευστότητα με τις συνολικές καταθέσεις του Ομίλου να ανέρχονται στα επίπεδα των €3,1 δισ. κατά το α΄ τρίμηνο του 2024, με το δείκτη κάλυψης ρευστότητας (LCR) να ανέρχεται στο 268,6%. Το ισχυρό προφίλ ρευστότητας αντικατοπτρίζεται και στο δείκτη δανείων (προ προβλέψεων) προς τις καταθέσεις του Ομίλου, ο οποίος ανήλθε σε 47,6% (εξαιρουμένων των τιτλοποιήσεων).

Στο πλαίσιο του πλάνου της κεφαλαιακής ενίσχυσης της, η Τράπεζα προχώρησε και κατά το πρώτο τρίμηνο του 2024 στην πώληση ακινήτων, με τα κέρδη να ανέρχονται σε €3,3 εκατ. Συμπεριλαμβανομένης και της επίπτωσης από την αποενοποίηση των εν λόγω ακινήτων, το κεφαλαιακό όφελος από τις πραγματοποιηθείσες πωλήσεις του 2023 και του α΄ τριμήνου του 2024, αναμένεται να διαμορφωθεί σε περίπου 65 μονάδες βάσης. Σε επίπεδο κεφαλαιακής επάρκειας, ο δείκτης CET1 ανήλθε σε 10,8% σε τριμηνιαία βάση, εξαιτίας των λογιστικών προσαρμογών από τις μεταβατικές διατάξεις του IFRS 9 και της ισχυρής πιστωτικής επέκτασης που σημειώθηκε και κατά το α΄ τρίμηνο του έτους.

Τα Μη Εξυπηρετούμενα Ανοίγματα (ΜΕΑ) του Ομίλου παρουσίασαν αύξηση κατά 12% σε σχέση με το προηγούμενο τρίμηνο, λόγω της μεταφοράς παλαιότερων χορηγήσεων του legacy χαρτοφυλακίου της Τράπεζας σε καθεστώς MEA, στο πλαίσιο της οριστικής εξυγίανσης του ισολογισμού και διαφάνειας της Τράπεζας. Εξαιρουμένων των χορηγήσεων του legacy χαρτοφυλακίου, ο δείκτης ΜΕΑ διαμορφώθηκε στο 54,2%, μειωμένος κατά 270 μονάδες βάσης σε τριμηνιαία βάση και κατά 11,6 ποσοστιαίες μονάδες σε ετήσια βάση. Σημειώνεται ότι τα ποσοστά αθέτησης στη νέα παραγωγή για δάνεια που εκταμιεύθηκαν από το 2021, είναι μικρότερα από 1%.

Αναφορικά με το στρατηγικό σχεδιασμό της Τράπεζας, η περαιτέρω εξυγίανση του ισολογισμού θα εξεταστεί παράλληλα με την τελική υπαγωγή μέρους των ΜΕΑ της στο πρόγραμμα παροχής εγγυήσεων «Ηρακλής ΙΙΙ», ταυτόχρονα και με τις προπαρασκευαστικές ενέργειες για την ενδεχόμενη συγχώνευση με την Παγκρήτια Τράπεζα, για τα οποία επί του παρόντος δεν έχει ληφθεί απόφαση από τα αρμόδια όργανα της Τράπεζας. Οποιαδήποτε απόφαση εκ μέρους της Διοίκησης για υπαγωγή στο πρόγραμμα «Ηρακλής ΙΙΙ», θα ληφθεί υπό την αξιολόγηση της επίπτωσης που θα επιφέρει στα αποτελέσματα της Τράπεζας και μόνο υπό την προϋπόθεση ότι τυχόν επιπτώσεις θα αντισταθμίζονται από άλλες αντίστοιχες ενέργειες κεφαλαιακής ενίσχυσης ως αποτέλεσμα της συμφωνίας μεταξύ των βασικών μετόχων της Τράπεζας.

Η Διευθύνουσα Σύμβουλος της Attica Bank, κυρία Ελένη Βρεττού, δήλωσε σχετικά: «Το 2023 ήταν η χρονιά που η Τράπεζα επανήλθε σε λειτουργική κερδοφορία, ενώ η τάση συνεχίζεται δυναμικά και το 2024 όπως αποτυπώνεται από τα αποτελέσματα α’ τριμήνου. Η θετική πιστωτική επέκταση σε μια αγορά που κατά βάση κινήθηκε αρνητικά το α΄ τρίμηνο επιβεβαιώνει όχι μόνο τη δυναμική της Τράπεζας, αλλά και την εμπορική της απήχηση, μαζί με την ανάγκη περισσότερων εναλλακτικών για τον πελάτη στο ελληνικό τραπεζικό σύστημα. Στρατηγικά, μετά την επίτευξη αυξανόμενης κερδοφορίας, ο στόχος μας παραμένει η πλήρης εξυγίανση, μεγέθυνση και εκσυγχρονισμός της Τράπεζας με υψηλή ρευστότητα και ικανοποιητική κεφαλαιακή βάση. Σε αυτό αναμένουμε την επίτευξη οριστικής συμφωνίας μετόχων στο αμέσως προσεχές διάστημα που θα μας επιτρέψουν να προχωρήσουμε το σχεδιασμό μας τόσο για την πιθανή υπαγωγή της Τράπεζας στο σχέδιο “Ηρακλής ΙΙΙ”, όσο και την επίτευξη της συγχώνευσης με την Παγκρήτια Τράπεζα και ακόλουθη ανακεφαλαιοποίηση. Βασική μας φιλοδοξία είναι ο υπό δημιουργία 5ος τραπεζικός πυλώνας να θέσει πάλι στο επίκεντρο τον πελάτη και την καλύτερη εξυπηρέτησή του ανεξαρτήτως μεγέθους, βελτιώνοντας την τραπεζική εμπειρία του όχι μόνο ψηφιακά, αλλά και ουσιαστικά, χάρη στην αμεσότητα και την ευελιξία. Στηρίζουμε έμπρακτα τη μεγέθυνση και τον εκσυγχρονισμό των ελληνικών επιχειρήσεων και τη μετάβαση της ελληνικής οικονομίας σε ένα νέο, βιώσιμο, ψηφιακό και εξωστρεφές μοντέλο ανάπτυξης, κάνοντας την ίδια την Τράπεζα παράδειγμα αυτής της μετάβασης».

Αναλυτικά τα οικονομικά αποτελέσματα της τράπεζας μπορείτε να τα δείτε εδώ

Σχόλια