Ξέσπασμα πανδημίας, κατάρρευση χρηματαγορών, ντόμινο επιπτώσεων στην οικονομία. Αύξηση απαιτήσεων προς τις ασφαλιστικές, σχέδια για αναθεώρηση των όρων των συμβολαίων, πτώση στα επιτόκια, φρένο στις επενδύσεις εγγυημένου εισοδήματος, πράσινο φως στις ασφαλίσεις ζωής συνδεδεμένες με επενδύσεις (unit - linked), σκέψεις για αλλαγές στα επιχειρηματικά μοντέλα των ασφαλιστικών.

Πέντε σχεδόν μήνες μετά το ξέσπασμα της πανδημίας, η Moody’s απαντά σε έξι καίρια ερωτήματα για το αύριο της ασφαλιστικής αγοράς.

Πώς επέδρασε η αστάθεια των αγορών από το ξέσπασμα της πανδημίας στην κερδοφορία των ασφαλιστικών;

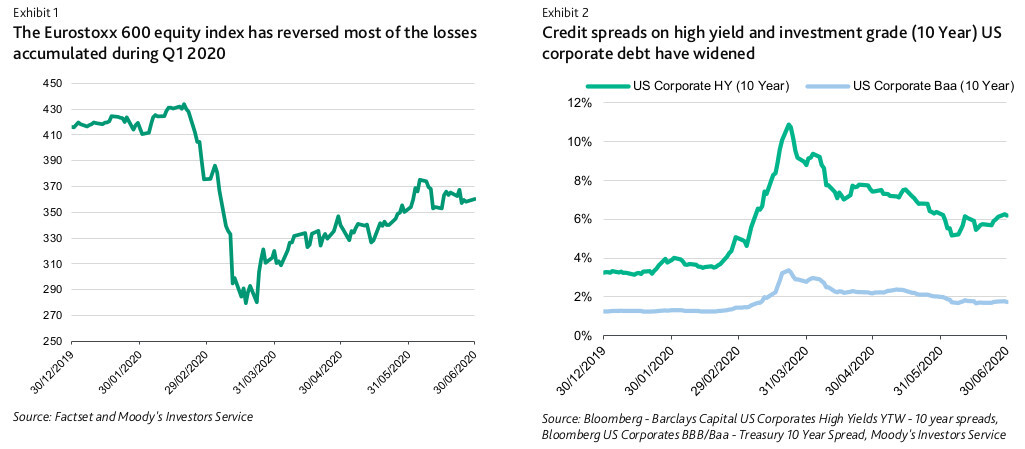

Η αστάθεια των κεφαλαιαγορών που προκλήθηκε από τον κορονοϊό θα έχει σημαντικό βραχυπρόθεσμο αντίκτυπο στην κερδοφορία των ασφαλιστικών εταιρειών, σημαντικότερο από ό,τι οι ζημιές στο underwriting (ανάληψη κινδύνων). Η πτώση των μετοχικών αγορών και η διεύρυνση των πιστωτικών περιθωρίων ήταν οι δύο κύριοι παράγοντες που επιδείνωσαν την κερδοφορία των ασφαλιστικών το πρώτο τρίμηνο του 2020.

Οι εταιρείες με υψηλή έκθεση σε μετοχές πλήττονται σήμερα περισσότερο, λόγω πτώσης των αποτιμήσεων. Ταυτόχρονα, μια σημαντική διεύρυνση των πιστωτικών περιθωρίων προκάλεσε ζημίες σε επενδύσεις σταθερού εισοδήματος, χαμηλών επενδυτικών κατηγοριών κερδοσκοπικού χαρακτήρα. Ωστόσο, η παρέμβαση των Κεντρικών Τραπεζών αντέστρεψε, στο 2ο τρίμηνο, μεγάλο μέρος από την πτώση των μετοχικών αγορών, συγκρατώντας παράλληλα και τα πιστωτικά περιθώρια που διευρύνθηκαν το 1ο τρίμηνο.

Ο βασικότερος μακροπρόθεσμος αντίκτυπος στις ασφαλιστικές είναι ότι τα επιτόκια, τα οποία θα παραμείνουν χαμηλά για μακρύ χρονικό διάστημα, ασκώντας πιέσεις στις αποδόσεις των επενδύσεων του κλάδου. Οι Κεντρικές Τράπεζες σε αρκετές χώρες ανταποκρίθηκαν στην πανδημία, μειώνοντας περαιτέρω τα επίπεδα των ήδη χαμηλών επιτοκίων, προκειμένου να δώσουν ανάσες στην οικονομία.

Οι ασφαλιστικές αντιμετωπίζουν επίσης πιθανές απώλειες από τις επενδύσεις τους σε εταιρικά ομόλογα, καθώς η οικονομική ύφεση που προκαλείται από τον κορονοϊό διαβρώνει σταδιακά την ποιότητα των εταιρικών ομολόγων.

Ποιες είναι οι επιπτώσεις στις ασφαλιστικές Περιουσίας & Ατυχημάτων;

Η πανδημία θα μπορούσε να δημιουργήσει αξιώσεις έναντι απώλειας περιουσιακών στοιχείων και συμβάντων ατυχήματος της τάξης των 50 - 80 δισεκατομμυρίων ευρώ παγκοσμίως, ισοδύναμο με ένα μεσαίου μεγέθους φυσικό καταστροφικό συμβάν.

Οι ασφαλιστές θα αντιμετωπίσουν σημαντικές αυξήσεις έναντι ακυρώσεων στον κλάδο ταξιδιωτικής ασφάλισης το 2020 και διακοπής των επιχειρήσεων (ΒΙ). Ωστόσο ο κλάδος του ΒΙ θέτει υπό αμφισβήτηση κάποιες αξιώσεις επικαλούμενος τις ρήτρες αποκλεισμού πανδημίας και τους συμβατικούς όρους που ορίζουν ότι η κάλυψη BI ισχύει μόνο όταν η διακοπή προκαλείται από υλικές ζημιές.

Οι ασφαλιστές υποστηρίζουν ότι οι πολιτικές BI δεν καλύπτουν κίνδυνο πανδημίας και ότι το κόστος τους θα ήταν απαγορευτικά υψηλό εάν το έκαναν. Ωστόσο, οι ασφαλισμένοι λένε ότι οι ασφαλιστές δεν το έχουν καταστήσει σαφές κατά την πώληση του προϊόντος. Υπάρχουν σήμερα δικαστικές διαφορές σχετικά με το εάν οι όροι και οι προϋποθέσεις των μεμονωμένων πολιτικών παρέχουν επαρκή σαφήνεια σχετικά με το ποιες ζημίες καλύπτονται.

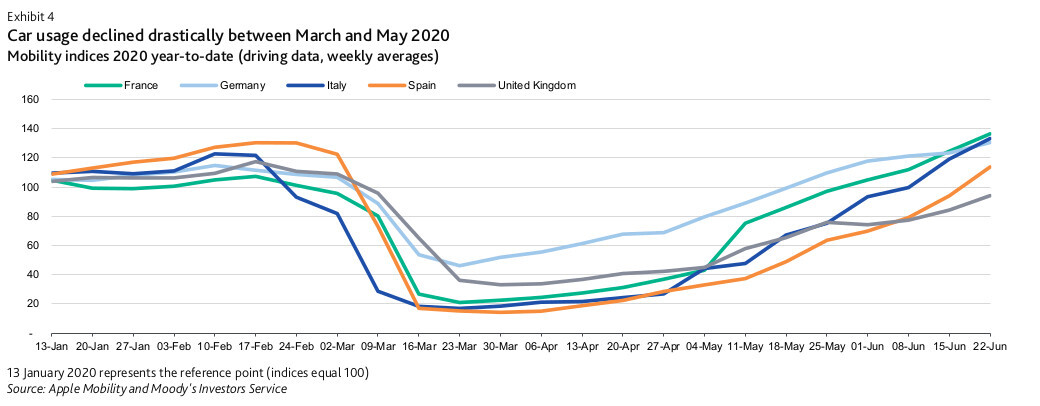

Ταυτόχρονα, ορισμένοι άλλοι επιχειρηματικοί κλάδοι της ασφαλιστικής αγοράς παρουσίασαν ευνοϊκές τάσεις αξιώσεων. Ο κλάδος αυτοκινήτου επωφελήθηκε από σημαντική μείωση της συχνότητας των απαιτήσεων ως αποτέλεσμα της μειωμένης χρήσης αυτοκινήτου.

Ωστόσο, η χρήση αυτοκινήτου επιστρέφει σε επίπεδα προ κρίσης με τάση αύξησης, καθώς οι περισσότεροι αποφεύγουν τις δημόσιες συγκοινωνίες. Αυτό θα μπορούσε τουλάχιστον να αντισταθμίσει εν μέρει το όφελος της προηγούμενης μείωσης των αξιώσεων έως το τέλος του έτους.

Θα αλλάξει η κερδοφορία στον κλάδο ζωής;

Αναμένουμε ότι η κερδοφορία των ασφαλιστών ζωής θα υποστεί πιέσεις αποτέλεσμα των χαμηλών επιτοκίων, τα οποία απομειώνουν την απόδοση των επενδύσεών τους. Έχουν πωλήσει συμβόλαια μακροπρόθεσμης αποταμίευσης με υψηλά εγγυημένα ποσοστά απόδοσης. Οι ασφαλιστικές με υψηλή επενδυτική μόχλευση θα επηρεαστούν περισσότερο.

Η αστάθεια των αγορών το πρώτο τρίμηνο του 2020 θα έχει αρνητικές επιπτώσεις, παρόλο που οι ασφαλιστές ζωής έχουν λιγότερες θέσεις σε μετοχές προκειμένου να προστατευθούν από τις διακυμάνσεις της αγοράς. Εξαίρεση αποτελούν οι Σκανδιναβικές χώρες.

Ενώ μια πανδημία αναμένεται να οδηγήσει σε κάθετη αύξηση των απαιτήσεων θνησιμότητας, αυτό δεν θα γίνει στην Ευρώπη. Οφείλεται εν μέρει στο γεγονός ότι η θνησιμότητα που σχετίζεται με τον Covid-19 έχει αποδειχθεί ότι στρέφεται προς τις ομάδες μεγαλύτερης ηλικίας, οι οποίες συνήθως δεν αγοράζουν ασφαλιστική προστασία έναντι του κινδύνου θνησιμότητας. Κάθε κάλυψη θνησιμότητας που κατέχει η ομάδα τείνει να έχει χαμηλή έκθεση κατά τη λήξη, με χαμηλά ποσά απαιτήσεων στον κίνδυνο.

Ταυτόχρονα, οι κυβερνήσεις έχουν θέσει σε εφαρμογή πρωτοφανή μέτρα «κλειδώματος» για τον περιορισμό της εξάπλωσης του ιού, μειώνοντας τον αριθμό των θανάτων.

Δεν συμβαίνει αυτό στην Βόρεια Αμερική, που σημαίνει ότι Ευρωπαίοι ασφαλιστές με σημαντικά μερίδια στην αγορά ασφάλισης θνησιμότητας στις ΗΠΑ ή στον Καναδά, μπορεί να αντιμετωπίσουν αυξημένο όγκο αξιώσεων.

Πώς θα εξελιχθεί η Φερεγγυότητα των ασφαλιστικών το 2020;

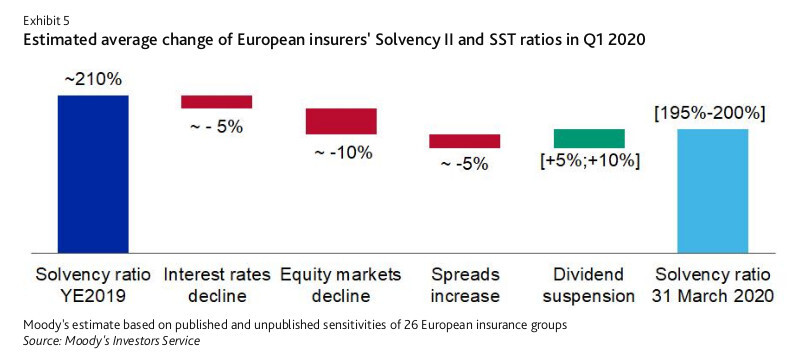

Ο δείκτης Solvency II των ασφαλιστικών στην περιοχή EMEA μειώθηκε κατά περίπου 20 εκατοστιαίες μονάδες το πρώτο τρίμηνο του 2020. Η πτώση οφείλεται σε συνδυασμό χαμηλότερων επιτοκίων, πτώσης των μετοχικών αγορών και ανόδου των πιστωτικών περιθωρίων που αντισταθμίστηκε εν μέρει από αντικυκλικά στοιχεία ενσωματωμένα στο Solvency II, όπως η προσαρμογή μεταβλητότητας και η συμμετρική προσαρμογή.

Η πορεία των δεικτών Solvency II κατά το υπόλοιπο του έτους θα καθοδηγείται κυρίως από την πορεία των χρηματοπιστωτικών αγορών και τα κεφάλαια του κλάδου. Ελλείψει άλλων σημαντικών εξάρσεων οι κεφαλαιακές απαιτήσεις φερεγγυότητας πιθανά να παραμείνουν στα τρέχοντα επίπεδα. Τα χαμηλότερα κέρδη δεν θα επιτρέψουν στους ασφαλιστές να ενισχύσουν την κεφαλαιακή τους βάση ή τα ίδια κεφάλαιά τους βάσει του Solvency II. Ωστόσο, οι εταιρείες που διαχειρίζονται προσεκτικά τις αποδόσεις των μετόχων μπορούν να διατηρήσουν την κεφαλαιακή τους βάση ισχυρή.

Εάν το χαρτοφυλάκιο εταιρικών ομολόγων του κλάδου υποβαθμίστηκε τρεις βαθμίσες σε όλες τις κατηγορίες, ο λόγος φερεγγυότητας θα μειωθεί κατά 30 - 50 εκατοστιαίες μονάδες.

Τι αναμένει η Moody's για το μακροοικονομικό περιβάλλον των ασφαλιστικών;

Τα επιτόκια είναι πιθανό να παραμείνουν χαμηλά για μεγαλύτερο χρονικό. Η απόδοση των επενδύσεων των ασφαλιστών θα υποστεί επιπλέον πίεση ως αποτέλεσμα.

Ταυτόχρονα, η οικονομική επιβράδυνση που προκαλείται από τον κορονοϊό είναι πιθανό να μειώσει τον όγκο των ασφαλίστρων, ανάλογα με το πόσο γρήγορα ανακάμπτει η οικονομία. Στις εμπορικές γραμμές στο κλάδου Περιουσίας & Ατυχημάτων υπάρχουν ισχυρές ενδείξεις ότι τόσο οι πρωτογενείς ασφαλιστές όσο και οι αντασφαλιστές εντείνουν τις προσπάθειές τους να αυξήσουν τα ποσοστά προσαρμοσμένα στον κίνδυνο, στις περισσότερες περιπτώσεις με διψήφια νούμερα, για την αποκατάσταση της κερδοφορίας. Οι αντισυμβαλλόμενοι δέχονται σε μεγάλο βαθμό υψηλότερες τιμές ή επιλέγουν μειωμένη κάλυψη.

Ωστόσο, η Moody’s εκτιμά ότι θα δύσκολο στους ασφαλιστές να αυξήσουν τις τιμές λιανικής. Αυτό συμβαίνει επειδή αυτές οι επιχειρηματικές γραμμές είναι συνήθως επικερδείς, γεγονός που καθιστά δυσκολότερη την αιτιολόγηση υψηλότερων τιμών. Οι ρυθμιστικές αρχές και οι νομοθέτες επίσης ασκούν επί του παρόντος πιέσεις στους ασφαλιστές να υποστηρίξουν τους πελάτες.

Αμφισβητήθηκαν τα επιχειρηματικά μοντέλα των ασφαλιστών;

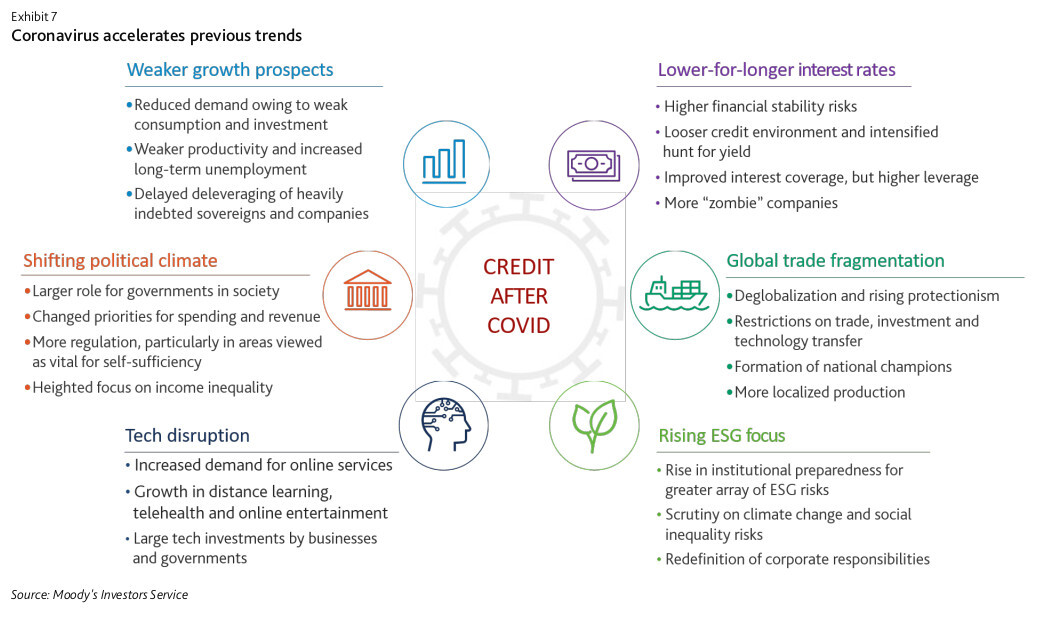

Το ξέσπασμα του κορονοϊόύ πιθανότατα θα επιταχύνει ορισμένες από τις τάσεις που ήταν εμφανείς πριν από το ξέσπασμα.

Οι περισσότεροι ασφαλιστές ζωής έχουν απομακρυνθεί τα τελευταία χρόνια από παραδοσιακά προϊόντα αποταμίευσης που προσφέρουν εγγυημένες αποδόσεις στους πελάτες, καθώς τα χαμηλά επιτόκια έχουν καταστήσει αυτές τις πολιτικές λιγότερο επικερδείς. Αντίθετα, έχουν επικεντρωθεί στην πώληση προϊόντων αποταμίευσης συνδεδεμένα με επενδύσεις Unit - Linked, τα οποία αφήνουν τον επενδυτικό κίνδυνο στον ασφαλισμένο, ή στα προϊόντα ελαφρού κεφαλαίου, τα οποία προσφέρουν χαμηλότερες εγγυημένες τιμές.

Η επέλαση του κορονοϊού στο πρώτο τρίμηνο του 2020 θα διαβρώσει τα κέρδη των ασφαλιστών από τα προϊόντα αποταμίευσης Unit- Linked. Αυτά βασίζονται συνήθως σε αμοιβές που υπολογίζονται ως ποσοστό των περιουσιακών στοιχείων που διαχειρίζεται ο ασφαλιστής για λογαριασμό του πελάτη. Επιπλέον, τα στοιχεία από προηγούμενες χρηματοπιστωτικές κρίσεις υποδηλώνουν ότι η αυξημένη αστάθεια της αγοράς μειώνει τις πωλήσεις τέτοιων νέων προϊόντων και ενδέχεται να οδηγήσει σε παύση των υφιστάμενων πελατών.

Μια ακόμα μείωση των επιτοκίων ως απάντηση στην πανδημία θα αναγκάσει τις ασφαλιστικές ζωής που πωλούν προϊόντα εγγυημένου κεφαλαίου να ρίξουν τα εγγυημένα επιτόκια τους. Κατά συνέπεια, ακόμη και τα ασφάλιστρα που καταβάλλονται ενδέχεται να μην είναι εγγυημένα στο μέλλον.

Η κρίση του coronavirus υπογράμμισε επίσης τη σημασία για τους Ευρωπαίους ασφαλιστές τη ανάγκη εύρυθμης λειτουργία των πληροφορικών συστημάτων, αναγκάζοντας να μετατοπιστεί το βάρος της επικοινωνίας στα ψηφιακά κανάλια. Αυτό πιθανότατα θα ωθήσει ορισμένους ασφαλιστές να πραγματοποιήσουν σημαντικές επενδύσεις πληροφορικής στο μέλλον.

Θα αυξηθεί το ενδιαφέρον του κλάδου στους περιβαλλοντικούς, κοινωνικούς και διακυβερνητικούς κινδύνους (ESG), καθώς και στην ανταπόκριση των εταιρειών απέναντι στην κλιματική αλλαγή και τις κοινωνικές ανισότητες. Το γεγονός αυτό θα ωθήσει τους ασφαλιστές να επανεξετάσουν τον ρόλο τους ως εταιρικοί πολίτες, αλλά και σε ό,τι αφορά την διαχείριση του underwriting και των χρηματοδοτικών ανοιγμάτων τους.

Σχόλια